鲜花( 70)  鸡蛋( 0)

|

作者:吴楚河

# ^) V$ ?" ?5 a, U

! y Y m$ B! O2 q0 h7 t9 J由加拿大宏利银行( Manulife Bank of Canada)最近进行的一项调查显示,若按揭付款增加10%,几乎3/4的的加拿大房 主将会遭遇还款困难。其中20%的受访者说,按揭付款增加6%至10%他们会有麻烦;32%的人说增加1%至5%他们就可能遭遇还款困难;14%的人表示,哪怕每月还款增加一点点,他们都受不了。

X! M% a, S+ ?& i4 n2 _

- _) m6 o! L/ z) P1 [0 z0 L" m调查同时显示,每月按揭如果增加11至30%,有22%的业主经受得了;其余7%里受访者要么说不清楚,要么说不肯定。+ R* U) [; e, Y

宏利银行主席和CEO Rick Lunny对此评论说,其实大家都没有意识到,现在的按揭利率处于历史上最低水平。按揭付款增加10%是个什么概念?就是相当于按揭利率提高1%左右。这个调查说明了,只要按揭利率上升1%,加拿大一多半的业主就会感觉到压力很大,不少人会遭遇经济困难。( w2 z: S0 M) l) @! {; U( j

调查还发现,如果从年龄组来看,千禧一代或年龄在20-35岁组的业主对升息最为敏感,按揭付款一旦增加,他们就会感觉不堪重负。高达45%的受访者称,如果家中主要“劳力”失业三个月,他们就无法支付房贷。

; n, D" t3 q% O3 t实际上,千禧一代也是房贷负担最重的群体,平均按揭欠债总额 $223,000;X-ers一代或年龄在36 至52岁组平均欠债$202,000;婴儿潮一代 (年龄在53至70岁) 则平均欠债$180,000。4 G* A1 Z# m& c( M

宏利银行的CEO Rick Lunny指出,从年龄组来看,千禧一代是对财务应急最缺乏准备的群体,这既与他们理财经验不足有关,也与他们房贷负担过重有关。

$ H, _- a$ ~3 N6 j9 Q该调查于今年2月1日至14日分别用英语和法语在网上进行,有2,098名加拿大业主参与调查,他们的年龄在20-69岁之间,家庭年收入$50,000或更高,调查由Marketing Research and Intelligence Association主持完成。/ s% A, A# q$ N9 x

超八成年轻业主想卖房- d: z& W. ^" k9 R/ h( s1 h* {

由加拿大帝国商业银行(CIBC)在上月底委托民调机构所做的另一项调查显示,高达81%的年轻业主,因为怕成为房奴而准备卖房。

/ J& V9 {; Y9 a+ M* a4 A, g其中61%的年轻业主称,房屋按揭供款和居住房屋成本,将他们的金钱榨干;57%的年轻业主称,如果按揭利率增加,会使他们难以支付按揭供款;36%的年轻业主则说,他们宁愿卖房之后租房子住,认为对他们而言,这是一个最好的选择。

. t4 A& ]: {5 b6 g0 W5 x2 A未来两年按揭利率将涨2%/ f. A) g3 U: N8 C6 G$ ?

本月初,著名金融机构Desjardins的经济学家发表一份报告,预测从现在至2019年初,固定期的按揭利率将上升至少一个百分点;如果经济表现超预期,那么就可能会上升两个百分点。

4 }* O, L4 S; N1 j& X* u6 N: J报告称,虽然看起来这不是一个非常大幅度的升高,但考虑到加拿大家庭的债务水平已经达到创纪录的水平,因此即使较小的利率调整都会给很多加拿大人造成财务压力。5 k. l N& |" ]* I: |. H! U3 m

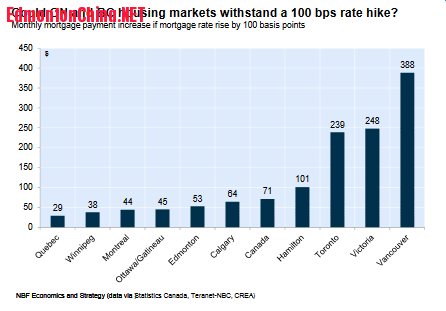

就在上月,国家银行(National Bank of Canada)的一份专题分析报告称,即使5年期固定按揭利率只升高一个百分点,温哥华一套普通住宅的业主每月就要多交$388的利息,多伦多业主则每月多交$239。$ m+ E. f3 i' W

! j7 ~: U3 Y" R% B( p s

! j7 ~: U3 Y" R% B( p s

不过可以让加拿大业主们稍微放心的是,Desjardins的报告称,从现在开始到2019年初,即使按揭利率升高也会是缓慢的,逐渐的,应该不会是突然的,激烈的提升。原因显而易见,加拿大央行对普通家庭的债务情况了如指掌,他们清楚一旦利率急升,对民众生计以及国民经济都是灾难性的,加拿大央行也会在自己的权力范围内,努力防止利率急升。" X& d9 ?! x' O5 J

|

|